フランチャイズ開業資金の基礎知識

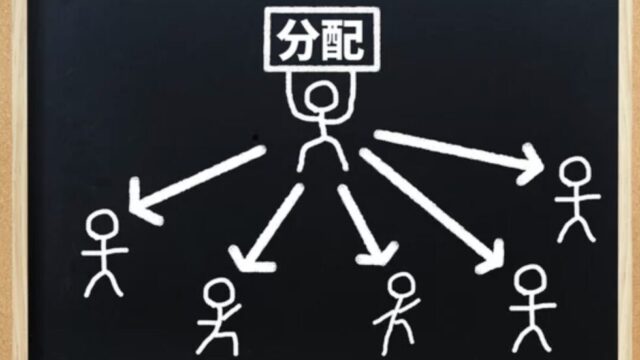

ラーメン屋のフランチャイズ開業を考えている場合、最も重要なポイントの一つが資金調達です。開業資金は主に「自己資金」「銀行融資」「公的融資」「本部の支援金」「親族・知人からの借入」など複数の方法で調達できます。それぞれのメリット・デメリットを把握し、自分に最適な方法を選ぶことが成功への第一歩となります。

フランチャイズと直営店の資金調達の違い

フランチャイズと直営店では、開業に必要な資金調達の方法が異なります。

– フランチャイズのメリット

– フランチャイズ本部が開業資金の一部をサポートする場合がある

– 事業計画が明確であるため、融資を受けやすい

– ブランドの知名度があるため、開業後の集客が比較的容易

– 直営店のメリット

– 開業後の利益がすべて自分のものになる

– 独自のメニューや店舗デザインを自由に決められる

– フランチャイズのロイヤリティ(加盟料・広告費など)が不要

例えば、 一風堂 や 天下一品 などのフランチャイズは、開業費用が高額ですが、ブランド力が強いため、開業後の集客が期待できます。一方、直営店は自由度が高いものの、すべての費用を自己負担しなければならないため、資金繰りが難しくなることがあります。

ラーメン屋のフランチャイズ開業に必要な資金とは

ラーメン屋のフランチャイズ開業にかかる資金は、本部によって異なりますが、一般的な費用内訳は以下のようになります。

– 加盟金 (50万〜500万円)

– 保証金 (100万〜300万円)

– 店舗取得費 (500万〜2000万円)

– 内装・設備費 (1000万〜3000万円)

– 運転資金 (100万〜500万円)

例えば、 幸楽苑 のフランチャイズ加盟金は約300万円、 らあめん花月嵐 は約350万円の加盟金が必要です。店舗規模や立地によって費用は変動しますが、総額で2000万〜5000万円ほどかかるケースが多いです。

こちらの記事では、フランチャイズの開業資金の詳細についてさらに詳しく解説しています。

—

—

フランチャイズ開業時の初期費用の内訳と相場

フランチャイズでラーメン屋を開業する際、初期費用はどのくらいかかるのでしょうか?加盟するブランドによって異なりますが、大まかな内訳と相場を把握することで、資金計画を立てやすくなります。ここでは、フランチャイズの代表的な初期費用の内訳と、ブランドごとの相場を紹介します。

開業時にかかる主な費用の一覧

フランチャイズの開業費用には、次のような項目が含まれます。

– 加盟金 (50万〜500万円)

– フランチャイズに加盟するために支払う費用

– 例: 一蘭 (約300万円)、 ラーメン山岡家 (約250万円)

– 保証金 (100万〜500万円)

– 契約終了時に返還されることが多いが、違約金や損害が発生すると相殺される

– 例: 天下一品 (200万円)、 横浜家系ラーメン壱角家 (300万円)

– 店舗取得費 (500万〜3000万円)

– 物件の購入や賃貸にかかる費用

– 居抜き物件を活用すれば安く抑えられる

– 内装・設備費 (1000万〜3000万円)

– ラーメン屋の設備(厨房機器、テーブル、カウンターなど)の導入費用

– 例: らあめん花月嵐 (2000万円前後)、 来来亭 (2500万円前後)

– 運転資金 (100万〜500万円)

– 開業後しばらくの間の家賃や仕入れ、人件費など

これらの費用を合計すると、 一般的なラーメン屋のフランチャイズ開業には2000万円〜5000万円 程度の資金が必要となります。

こちらの記事では、フランチャイズの初期投資を抑える方法について詳しく解説しています。

業種別に見るフランチャイズの初期投資額

フランチャイズにはさまざまな業種がありますが、ラーメン屋の開業費用は他の飲食業と比べてどの程度なのかを見てみましょう。

– ファストフード系フランチャイズ (1000万〜3000万円)

– 例: マクドナルド (最低2000万円)、 モスバーガー (1500万円)

– カフェ・ベーカリー系フランチャイズ (1000万〜2500万円)

– 例: ドトールコーヒー (約1500万円)、 タリーズコーヒー (約2000万円)

– ラーメン系フランチャイズ (2000万〜5000万円)

– 例: 一風堂 (最低2500万円)、 幸楽苑 (約3000万円)

ラーメン屋のフランチャイズは、他の飲食店と比較すると開業資金が高めですが、その分ブランド力や集客力が強く、早期に投資を回収できるケースも多いです。

—

日本政策金融公庫のフランチャイズ向け融資とは?

フランチャイズ開業資金を調達する際、多くの人が利用するのが「日本政策金融公庫(JFC)」の融資制度です。これは国が運営する金融機関であり、開業資金が不足している個人事業主や中小企業を支援するためのものです。

フランチャイズ開業者向けの融資制度と利用条件

日本政策金融公庫には、フランチャイズ開業者向けのさまざまな融資制度があります。

– 新創業融資制度

– 事業を始める人向けの融資制度

– 無担保・無保証で最大3000万円まで借りられる

– 中小企業経営強化資金

– フランチャイズ事業者向けの融資制度

– 一般的な新創業融資制度よりも低金利で利用できる

– 生活衛生貸付 (飲食店向けの融資制度)

– ラーメン屋などの飲食業を開業する場合に利用可能

– 保証人が不要になるケースも

これらの制度を活用すれば、フランチャイズ開業の資金調達がスムーズに進む可能性が高まります。

こちらの記事では、日本政策金融公庫の融資申請の具体的な手順について詳しく解説しています。

日本政策金融公庫の審査に通りやすくするポイント

融資を受けるためには、日本政策金融公庫の審査をクリアしなければなりません。審査に通りやすくするためには、以下のポイントに注意しましょう。

1. 自己資金をしっかり確保する

– 自己資金比率が30%以上あると、審査が通りやすい

2. 事業計画書を詳細に作成する

– 収益モデル、開業後の経営戦略、資金の使い道を明確に記載する

3. フランチャイズ本部の協力を得る

– フランチャイズ本部が資金計画のサポートをしてくれる場合もある

4. 既存店舗の成功事例を提示する

– フランチャイズの実績をアピールすると融資が通りやすい

例えば、 一風堂のフランチャイズ契約 では、事前に本部が資金計画を作成し、融資申請をサポートしてくれるケースもあります。

—

—

銀行融資でフランチャイズ開業資金を調達する方法

フランチャイズ開業にあたり、日本政策金融公庫以外の資金調達方法として「銀行融資」があります。銀行融資を利用することで、公庫融資では賄えない部分の資金を補填することが可能です。しかし、銀行の融資審査は公庫より厳しく、しっかりと準備をしないと通過しづらいのが現実です。ここでは、 フランチャイズ開業資金の銀行融資の特徴や受けやすくするためのポイント を解説します。

フランチャイズの資金調達に強い銀行一覧

銀行によって、フランチャイズ向けの融資に積極的なところと、そうでないところがあります。フランチャイズ開業資金の融資に強い銀行として、以下のような金融機関が挙げられます。

– 三井住友銀行(SMBC)

– フランチャイズ事業者向けの融資制度あり

– 一定の自己資金比率(30%以上)を求められる

– みずほ銀行

– フランチャイズ向けのビジネスローンを提供

– 実績のあるフランチャイズ本部の加盟店が融資を受けやすい

– りそな銀行

– 飲食業向けのフランチャイズ開業ローンを提供

– 運転資金の調達も可能

– 日本政策投資銀行(DBJ)

– 飲食業のフランチャイズ開業を支援する融資プランあり

– 融資の条件は比較的厳しいが、低金利が魅力

これらの銀行は、フランチャイズ開業者にとって資金調達の選択肢となり得ます。特に、 ラーメン屋のフランチャイズ開業を支援している銀行 を探すことで、融資を受けやすくなります。

こちらの記事では、フランチャイズ開業に適した銀行融資の選び方について詳しく解説しています。

フランチャイズ開業時の銀行融資の審査ポイント

銀行融資を受けるためには、審査に通過する必要があります。審査の際には、以下のポイントが重視されます。

1. 自己資金比率の確保

– 30%以上の自己資金を用意することで、銀行の信用を得やすくなる

2. 事業計画書の詳細な作成

– フランチャイズ加盟本部の支援内容や、事業の成長見込みを明確に記載する

3. 開業後の収支シミュレーションを作成

– 売上予測・経費計算・キャッシュフロー分析を具体的に行う

4. 過去の信用情報の確認

– 個人のクレジット履歴に問題がある場合、融資審査が厳しくなる

5. フランチャイズ本部の実績を示す

– 過去に成功している店舗のデータを提示することで、銀行の信頼を得る

例えば、 幸楽苑 や 一風堂 といった知名度の高いフランチャイズに加盟する場合、実績のある本部の支援を受けることで、銀行融資の審査に通りやすくなるケースがあります。

—

フランチャイズ開業で受けられる助成金・補助金制度

フランチャイズ開業資金を抑えるためには、 助成金や補助金の活用 も重要です。国や地方自治体が提供する助成制度を上手に利用することで、開業時の自己負担額を軽減できます。

国や自治体が提供するフランチャイズ開業支援策

フランチャイズ開業者が活用できる助成金や補助金には、以下のようなものがあります。

– 創業補助金(地域創生支援)

– 最大200万円の補助金を受け取ることが可能

– 対象:新規開業する事業者

– 小規模事業者持続化補助金

– 上限50万円までの補助金(特定条件で100万円まで)

– 店舗の改装や設備投資に利用可能

– IT導入補助金

– POSシステムやキャッシュレス決済端末導入時の補助制度

– フランチャイズ本部が推奨するシステムの導入費用を抑えられる

– 都道府県別の創業支援制度

– 東京都:創業助成事業(上限300万円)

– 大阪府:創業支援資金(低金利融資)

例えば、 一蘭のフランチャイズ店舗 では、創業補助金を活用しながら開業資金の負担を軽減している事例があります。

こちらの記事では、フランチャイズ開業向けの補助金制度について詳しく解説しています。

補助金を活用して初期費用を抑える方法

助成金や補助金を上手に活用するためには、 申請要件を事前に確認し、適切なタイミングで申請すること が重要です。

– 補助金の募集時期を確認する

– 例年、春〜夏に募集が集中する

– 開業前に申請する必要があるものを把握する

– 一部の補助金は「開業前」に申請が必要

– フランチャイズ本部と相談する

– 一部のフランチャイズは、補助金を受けるためのサポートを提供している

例えば、 来来亭 のフランチャイズ本部では、補助金活用のアドバイスを提供し、加盟店の開業資金の負担を減らす取り組みを行っています。

—

—

自己資金ゼロでもフランチャイズ開業できるのか?

フランチャイズ開業を検討する際、自己資金がなくてもスタートできるのか気になる方は多いでしょう。結論として、 自己資金ゼロでもフランチャイズ開業は可能ですが、リスクが非常に高く、成功率が下がる のが現実です。自己資金なしでの開業には、以下の方法があります。

自己資金ゼロで開業するリスクと注意点

自己資金ゼロでフランチャイズ開業を目指す場合、 全額借入による資金調達 が一般的な手段となります。しかし、この方法には以下のリスクが伴います。

– 借入金額が大きくなり、返済負担が増す

– 日本政策金融公庫や銀行からの融資を100%頼ると、毎月の返済額が増え、経営が圧迫される。

– 融資審査が厳しくなる

– 一般的に、自己資金が30%以上あることが望ましいとされるため、全額借入だと審査に通りにくい。

– 運転資金が不足する可能性がある

– 開業後に売上が安定するまでの間、追加で資金が必要になるが、すでに借入をしているため追加融資が難しくなる。

– フランチャイズ本部の支援が制限される場合がある

– 一部のフランチャイズでは、自己資金が一定額ないと加盟できないケースもある。

例えば、 一風堂 のフランチャイズでは、加盟条件として一定の自己資金が求められます。一方で、 ラーメン山岡家 のように、開業資金を抑えて加盟できるフランチャイズも存在します。

こちらの記事では、自己資金なしでのフランチャイズ開業のリスクについて詳しく解説しています。

自己資金が少ない人が融資を受けるための対策

自己資金が少ない場合でも、融資を受けやすくするための対策として以下の方法が挙げられます。

1. 保証人や担保を用意する

– 家族や親族に保証人になってもらうことで、融資の通過率を上げる。

2. フランチャイズ本部の資金サポートを利用する

– 一部の本部では、開業資金の一部を貸し付ける制度がある。

3. クラウドファンディングを活用する

– 「CAMPFIRE」や「Makuake」などで資金を集める手法もある。

4. 小規模事業者持続化補助金を申請する

– 最大50万円の補助を受けられるため、自己資金の補填が可能。

例えば、 丸源ラーメン のフランチャイズでは、開業資金の一部をサポートする制度があり、自己資金が少なくても加盟できる仕組みを整えています。

—

フランチャイズ加盟のための資金計画の立て方

フランチャイズ開業を成功させるには、 事前の資金計画が重要 です。計画をしっかり立てることで、開業後の資金繰りに困るリスクを減らせます。

収益シミュレーションの重要性と計算方法

フランチャイズ加盟前に、 事業が軌道に乗るまでの収支シミュレーション を行いましょう。収益シミュレーションのポイントは以下の通りです。

– 初期費用の回収期間を算出する

– 「開業資金 ÷ 月間営業利益」で、おおよその回収期間を見積もる。

– 損益分岐点を計算する

– 固定費(家賃・人件費)を売上で賄えるラインを把握する。

– 運転資金の余裕を持つ

– 最低6ヶ月分の運転資金を確保する。

例えば、 らあめん花月嵐 では、開業後のシミュレーションを事前に行い、適切な資金計画を立てるサポートを行っています。

こちらの記事では、フランチャイズ開業時の資金計画について詳しく解説しています。

フランチャイズ開業に必要な資金の目安

フランチャイズ開業に必要な資金は、 業種やブランドによって大きく異なります 。ラーメン屋のフランチャイズにおける資金目安を紹介します。

– 幸楽苑:1,500万円〜2,500万円

– 横浜家系ラーメン:2,000万円〜3,500万円

– 天下一品:2,500万円〜4,000万円

– 一蘭:3,000万円以上

業態や立地によって費用は異なるため、加盟するフランチャイズの資金計画をしっかり確認しましょう。

—

—

フランチャイズ開業時の資金調達で失敗しないためのポイント

フランチャイズ開業時に最も大きな壁となるのが資金調達です。開業資金をスムーズに確保するためには、適切な計画とリスク管理が必要です。

資金調達に成功する人と失敗する人の違い

フランチャイズ開業に成功する人と失敗する人には、以下のような違いがあります。

成功する人の特徴

– 自己資金をしっかり準備している

– 事業計画書を具体的に作成している

– 複数の融資制度を比較・活用している

– フランチャイズ本部のサポートを最大限利用している

失敗する人の特徴

– 自己資金ゼロで全額借入を前提にしている

– 開業後の運転資金の確保を怠る

– 資金繰り計画を立てていない

– フランチャイズ本部の資金サポートを確認していない

例えば、 ラーメン花月嵐 のフランチャイズでは、開業資金の一部を補助する支援制度があるため、しっかり活用することで初期費用の負担を軽減できます。

こちらの記事では、フランチャイズ開業時の資金調達のポイントを解説しています。

フランチャイズ融資審査に落ちる原因と対策

フランチャイズ開業のための融資審査に落ちる主な原因は以下の通りです。

– 自己資金が不足している

– 事業計画書の内容が不十分

– 過去の信用情報に問題がある(滞納歴など)

– 開業後の収益計画が不透明

対策

– 最低でも開業資金の30%程度は自己資金で用意する

– 詳細な事業計画書を作成し、収益シミュレーションを明確にする

– 信用情報を確認し、問題がある場合は改善策を講じる

– フランチャイズ本部と相談し、融資支援制度を活用する

例えば、 天下一品 のフランチャイズでは、加盟希望者向けに融資相談会を実施しており、融資通過率を上げるためのアドバイスを受けることができます。

—

フランチャイズ本部が提供する資金サポートとは?

フランチャイズ本部の多くは、開業資金の一部をサポートする制度を設けています。これを活用することで、融資が受けやすくなったり、自己資金の負担を軽減できます。

本部が用意する開業支援制度の種類と内容

フランチャイズ本部が提供する開業支援制度には、以下のようなものがあります。

– 本部独自の融資制度

– 例:幸楽苑 は開業資金の一部を無利息で貸し出す支援制度がある。

– 本部による銀行との提携ローン

– 例:丸源ラーメン は特定の金融機関と提携し、加盟者向けに低金利ローンを提供。

– 開業費用の分割払い制度

– 例:らーめん山岡家 では、加盟金や開業資金を分割で支払える制度を用意。

こちらの記事では、フランチャイズ本部の資金サポート制度について詳しく解説しています。

本部融資を利用する際のメリット・デメリット

メリット

– 金融機関の融資より審査が通りやすい

– 金利が低めに設定されている場合が多い

– 開業後のフォローアップが受けやすい

デメリット

– 契約内容によっては自由度が制限される

– 途中解約時に高額な違約金が発生する場合がある

– 他の融資制度と併用できないケースもある

フランチャイズ本部の融資制度を利用する際は、契約内容をしっかり確認することが重要です。

—

フランチャイズ開業資金を借りやすい業種とは?

フランチャイズ開業のための融資は、業種によって受けやすさが異なります。特に、 飲食業は比較的融資を受けやすい 業種の一つとされています。

銀行融資が受けやすいフランチャイズ業種ランキング

1. ラーメン店(例:一風堂、天下一品)

– 市場が安定しており、ブランド力が強いフランチャイズが多いため。

2. コンビニ(例:セブンイレブン、ファミリーマート)

– フランチャイズ本部の支援が手厚く、審査に通りやすい。

3. 学習塾(例:明光義塾、個別指導塾トライ)

– 初期投資が比較的少なく、収益化しやすい。

4. フィットネスジム(例:エニタイムフィットネス)

– 継続課金型ビジネスのため、銀行が収益性を評価しやすい。

こちらの記事では、フランチャイズの業種別融資の通過率について詳しく解説しています。

飲食業・サービス業・小売業の融資通過率の違い

| 業種 | 平均融資通過率 |

|——|————|

| 飲食業 | 約70% |

| サービス業 | 約60% |

| 小売業 | 約50% |

飲食業は比較的通過率が高いものの、 店舗運営の経験がある方が融資を受けやすい 傾向があります。

—

フランチャイズ融資に強い税理士やコンサルタントの選び方

フランチャイズ開業を成功させるには、融資に強い税理士やコンサルタントを活用するのも有効です。

フランチャイズ開業の資金計画をサポートする専門家

以下のような専門家が、フランチャイズ開業の資金計画をサポートしてくれます。

– フランチャイズ専門の税理士

– 例:「〇〇税理士事務所」では、フランチャイズ向けの融資申請サポートを実施。

– 創業融資に強いコンサルタント

– 例:「△△コンサルティング」は、日本政策金融公庫の審査通過率を向上させるノウハウを提供。

こちらの記事では、フランチャイズ開業の資金計画について詳しく解説しています。

—

—

フランチャイズ開業後の資金繰りを安定させる方法

フランチャイズ開業後に成功するためには、安定した資金繰りが不可欠です。融資を受けた場合、 返済計画と運転資金の確保 が特に重要になります。

運転資金の確保と資金繰り計画の重要性

フランチャイズ開業後の資金繰りを安定させるために、以下のポイントを意識しましょう。

– 開業資金とは別に運転資金を確保する

– 例: 一風堂 では、開業後6ヶ月分の運転資金を確保することを推奨。

– キャッシュフローを計算し、売上見込みと支出を管理する

– 例: 日高屋 では、収益シミュレーションをもとにフランチャイズオーナーへ資金計画をサポート。

– 短期間で利益を生み出せる業態を選ぶ

– 例: スガキヤ は初期投資が低く、開業後数ヶ月で黒字化しやすい。

こちらの記事では、資金繰り管理のポイントを詳しく解説しています。

キャッシュフローを安定させるための管理手法

フランチャイズ開業後に資金繰りを安定させるためには、 キャッシュフロー管理 が欠かせません。

– 仕入れコストを最小限に抑える

– 例: リンガーハット では、原価率を下げるための食材供給ルートを本部が管理。

– 必要以上の融資を受けない

– 例: 幸楽苑 は、低資金開業のための店舗モデルを提供し、借入負担を軽減。

– 売上の一部を積み立て、突発的な出費に備える

– 例: 天下一品 では、加盟者向けに資金管理セミナーを定期開催。

—

フランチャイズ開業時の資金調達でトラブルになった事例

フランチャイズ開業時の資金調達でトラブルになるケースは少なくありません。過去の事例をもとに、失敗しないためのポイントを学びましょう。

実際に起きた資金トラブルのケーススタディ

以下は、実際にフランチャイズ開業で発生した資金トラブルの事例です。

– ケース1:融資審査に通らず開業資金が不足

– 例:某フランチャイズオーナーが日本政策金融公庫の融資に落ち、開業計画が頓挫。

– ケース2:開業後の売上不振で返済不能

– 例:ラーメン店を開業したが、期待した売上に届かず、返済負担が増大。

– ケース3:資金管理ミスで運転資金が枯渇

– 例:収益の見込み違いにより、開業3ヶ月で閉店を余儀なくされた。

こちらの記事では、資金調達トラブルの事例をさらに詳しく解説しています。

トラブルを回避するための予防策と対応策

資金調達でトラブルにならないために、以下の対策を実施しましょう。

– 事業計画書をしっかり作成し、融資通過率を上げる

– 開業後の運転資金を事前に準備する

– フランチャイズ本部と資金計画についてしっかり相談する

—

フランチャイズ融資が受けられなかった場合の対策

フランチャイズ開業のために融資を申請しても、審査に通らないこともあります。その場合の対策を知っておくことで、別の資金調達手段を模索できます。

融資審査に落ちた場合の再申請のポイント

日本政策金融公庫や銀行の融資審査に落ちた場合は、以下の対応策を検討しましょう。

– 事業計画書を改善し、再申請する

– 自己資金比率を増やして信用力を上げる

– フランチャイズ本部の資金サポートを利用する

こちらの記事では、融資が通らなかった場合の対策を詳しく解説しています。

資金調達の代替手段としてのクラウドファンディング

近年、 クラウドファンディング を活用したフランチャイズ開業資金の調達も増えています。

– CAMPFIREを利用し、開業前に支援を募る

– Makuakeを活用し、プレオープンの資金を確保する

– クラウドファンディング支援者へリターンとして食事券を提供する

—

フランチャイズ開業資金の返済計画の立て方

フランチャイズ開業資金を借りた場合、スムーズに返済していくための計画を立てることが重要です。

返済シミュレーションと資金繰りのバランス

融資を受けた場合、毎月の返済額が負担にならないよう、 収益シミュレーション を行いましょう。

– 例:融資額500万円、年利3%、5年返済の場合

– 毎月の返済額:約89,000円

– 収益シミュレーションを基に、無理のない借入額を決定する

– 例: 餃子の王将 では、開業資金と収益見込みのバランスを重視。

こちらの記事では、返済計画のポイントを詳しく解説しています。

開業後に追加融資を受ける際の注意点

開業後に追加で融資を受ける場合、以下の点に注意しましょう。

– 返済履歴を良好に保つ

– 追加融資の必要性を本部と相談する

– 追加融資に頼りすぎない経営を心がける

—

—

フランチャイズ本部が提供する資金サポートとは?

フランチャイズ本部によっては、資金調達をサポートする制度を設けています。本部の支援を活用することで、資金調達のハードルを下げることが可能です。

本部が用意する開業支援制度の種類と内容

フランチャイズ本部が提供する開業資金支援には、以下のような種類があります。

– 加盟金の分割支払い制度

– 例: すき家 では、加盟金の分割払い制度を導入し、初期費用の負担を軽減。

– 本部からの直接融資制度

– 例: コメダ珈琲 は、フランチャイズ加盟希望者向けに独自の融資制度を提供。

– 本部が銀行と提携し、融資の仲介を行う

– 例: 丸亀製麺 は、開業資金をスムーズに借りられるよう銀行との提携を実施。

こちらの記事では、フランチャイズ本部の資金支援制度について詳しく解説しています。

本部融資を利用する際のメリット・デメリット

本部融資制度を利用するメリットとデメリットを整理しておきましょう。

– メリット

– 銀行融資に比べて審査がスムーズ

– 開業資金の調達が容易

– 本部の支援を受けられる

– デメリット

– 本部との契約内容によっては自由度が低い

– 返済条件が厳しい場合もある

– 本部の経営状況によって融資条件が変わる

—

フランチャイズ開業資金を借りやすい業種とは?

フランチャイズ業種によっては、銀行や公庫から融資を受けやすいものがあります。融資を受けやすい業種を知っておくことは、開業時の資金調達戦略を立てる上で重要です。

銀行融資が受けやすいフランチャイズ業種ランキング

以下の業種は、銀行や公庫から融資を受けやすいとされています。

1. コンビニエンスストア(セブンイレブン、ローソン、ファミリーマート)

2. 飲食店(吉野家、松屋、日高屋)

3. 介護サービス(ツクイ、ニチイ学館)

4. 学習塾(明光義塾、個別指導キャンパス)

5. クリーニング(ホワイト急便、うさちゃんクリーニング)

こちらの記事では、融資が受けやすい業種について詳しく解説しています。

飲食業・サービス業・小売業の融資通過率の違い

業種ごとに融資の通過率が異なります。

– 飲食業 :高い初期投資が必要だが、ブランド力があるチェーン店は融資が受けやすい(例: スシロー )

– サービス業 :設備投資が少ないため、自己資金が少なくても開業可能(例: りらくる )

– 小売業 :初期投資額が業態によって異なるが、安定した収益モデルがあると融資が通りやすい(例: ダイソー )

—

フランチャイズ融資に強い税理士やコンサルタントの選び方

融資の審査をスムーズに通過させるためには、専門家の力を借りるのも有効です。フランチャイズ融資に強い税理士やコンサルタントの選び方を紹介します。

フランチャイズ開業の資金計画をサポートする専門家

以下の専門家は、フランチャイズ融資のサポートに特化しています。

– 日本政策金融公庫の融資支援を行う税理士

– 例:「創業融資サポートセンター」は、フランチャイズ開業者向けに資金調達支援を実施。

– フランチャイズ専門コンサルタント

– 例:「フランチャイズ比較ネット」では、資金調達を含めた開業相談を提供。

こちらの記事では、融資に強い専門家の選び方を詳しく解説しています。

融資審査に通りやすくなる事業計画書の作成ポイント

フランチャイズ融資を成功させるためには、事業計画書の作成が重要です。

– 売上予測と経費の見通しを明確にする

– 競合との差別化ポイントを明確にする

– 本部のサポート内容を明記する

—

フランチャイズ開業時の資金調達を成功させるための具体的なステップ

成功するフランチャイズ開業には、資金調達の準備が欠かせません。ここでは、資金調達をスムーズに進めるための具体的な手順を紹介します。

資金計画の立て方と融資申請の流れ

資金調達を成功させるためのステップは以下の通りです。

1. 自己資金の準備(最低でも開業資金の30%が理想)

2. 日本政策金融公庫や銀行での融資申請

3. 本部の資金支援を利用する

4. 融資の審査を通過し、必要な資金を確保する

5. 開業後の資金繰り計画を立てる

こちらの記事では、資金調達の具体的な流れについて詳しく解説しています。

融資の通過率を上げるためのポイント

融資の審査を通過しやすくするためには、以下のポイントを押さえましょう。

– 本部のブランド力を活用する

– 自己資金比率を高める

– 収益シミュレーションをしっかり行う

– 事業計画書をプロにチェックしてもらう

—

—

フランチャイズ開業後の資金繰りを安定させる方法

フランチャイズを開業した後、安定した経営を続けるためには資金繰りの管理が重要です。資金繰りが悪化すると、せっかくのフランチャイズビジネスが軌道に乗る前に撤退を余儀なくされることもあります。

運転資金の確保と資金繰り計画の重要性

開業後に必要な資金として、「運転資金」を確保しておくことが大切です。

運転資金とは、日々の営業に必要な支払い(仕入れ代金、家賃、人件費など)に充てるお金のことを指します。

例えば、ラーメン屋のフランチャイズの場合、以下のような資金が必要です。

– 食材の仕入れ費(毎月30万〜50万円)

– 家賃(立地によるが月20万〜50万円)

– 人件費(従業員1人あたり月20万〜30万円)

– 広告・マーケティング費用(月5万〜10万円)

– ロイヤリティ(売上の3〜10%)

こちらの記事では、資金繰りを安定させるポイントについて詳しく解説しています。

キャッシュフローを安定させるための管理手法

キャッシュフロー(資金の流れ)を安定させるために、以下のような管理手法を導入すると良いでしょう。

– 売上と支出のバランスを可視化する

– 支払いサイト(支払いの期日)を延ばす交渉をする

– 本部とのロイヤリティ交渉を検討する

– リピーターを増やす施策を実施する(クーポン、会員制度の活用)

—

フランチャイズ開業時の資金調達でトラブルになった事例

フランチャイズの資金調達に失敗すると、開業前や開業直後にトラブルに発展するケースがあります。

ここでは、実際に起きた資金調達のトラブル事例を紹介します。

実際に起きた資金トラブルのケーススタディ

– 融資審査に落ちた

– 例:自己資金不足で銀行の融資審査に通らず、開業計画が頓挫した。

– 解決策:自己資金比率を高めてから再申請。

– ロイヤリティ負担が予想以上に大きかった

– 例:売上の10%をロイヤリティとして支払う契約だったが、利益が出ず赤字に。

– 解決策:契約前にシミュレーションを実施し、本部と交渉。

– 運転資金の計画不足

– 例:開業資金の融資は受けられたが、運転資金が不足して閉店。

– 解決策:開業後の3ヶ月分の運転資金を確保してから開業。

こちらの記事では、フランチャイズ開業時の資金トラブル事例について解説しています。

トラブルを回避するための予防策と対応策

– 融資審査前に事業計画書をしっかり準備する

– 本部の契約内容を細かくチェックする

– 追加融資を受ける可能性を考慮しておく

– 資金調達の複数ルート(銀行、公庫、補助金など)を確保しておく

—

フランチャイズ融資が受けられなかった場合の対策

フランチャイズ開業時に融資が受けられなかった場合、代替案を考える必要があります。

融資審査に落ちた場合の再申請のポイント

融資審査に落ちても、すぐに諦める必要はありません。再申請の際に改善すべきポイントを整理しましょう。

– 自己資金比率を上げる

– 収益シミュレーションをより詳細にする

– 税理士などの専門家に相談し、事業計画書をブラッシュアップする

– 保証人や担保の準備をする

こちらの記事では、融資審査に落ちた際の対策を詳しく解説しています。

資金調達の代替手段としてのクラウドファンディング

近年、クラウドファンディングを活用して開業資金を調達するケースも増えています。

– Makuake、CAMPFIRE、READYFORなどのプラットフォームを活用

– 地域密着型ビジネスなら、地元企業や住民から支援を受けられる可能性がある

– リターンを設定し、支援者を増やす工夫をする

—

フランチャイズ開業資金の返済計画の立て方

フランチャイズ開業資金を借りた場合、返済計画をしっかり立てておくことが重要です。

返済シミュレーションと資金繰りのバランス

融資を受けた場合、以下のポイントを押さえて返済計画を立てましょう。

– 月々の返済額を決める

– 返済期間を長めに設定し、無理のない計画を立てる

– 収益が安定するまでの期間を考慮する

例えば、 1,000万円を年利2%で10年間で返済する場合 :

– 月々の返済額:約92,000円

– 返済総額:約1,104万円

こちらの記事では、返済計画の立て方について詳しく解説しています。

開業後に追加融資を受ける際の注意点

開業後に追加融資が必要になる場合もあります。その際のポイントを整理します。

– 本部に追加資金の相談が可能か確認

– 銀行や公庫に、追加融資の条件を事前に確認

– 売上データをしっかり提示し、融資を受けやすくする

—